都說$ 中遠(yuǎn)海控 ( SH601919 ) $ 歷史上都是巨虧,但是當(dāng)初的中國遠(yuǎn)洋和現(xiàn)在的中遠(yuǎn)海控雖然股票代碼相同,但是業(yè)務(wù)范圍、財務(wù)狀況、戰(zhàn)略選擇都是完全不同。一定要拿以前的虧損來預(yù)測未來的海控,是典型的歷史經(jīng)驗主義錯誤。

2016 年重組后,海控成為了國際集運領(lǐng)域的巨頭,之后一直盈利節(jié)節(jié)攀升。但是很多人都一提到中國遠(yuǎn)洋,就想起 A 股虧損王這樣的頭銜,但是,是什么原因,導(dǎo)致了中國遠(yuǎn)洋的虧損呢?我們看看 16 年以前的中國遠(yuǎn)洋年報,來分析一下原因。

(資料圖片僅供參考)

(資料圖片僅供參考)

先上結(jié)論:

1. 海控一直在加大集裝箱業(yè)務(wù)的投入,從一家 07 年,144 艘集裝箱船,43.5 萬 TEU 運力,每年堅持造船,哪怕是年虧百億的那幾年,也在持續(xù)增加集裝箱船投入,到 15 年增加到 85.8 萬 TEU 運力,幾乎翻了一倍,到 16 年合并中海集團的集裝箱業(yè)務(wù),運力達到 165 萬 TEU,進入世界前四,然后繼續(xù)不斷的造船,合并,終于在 2019 年,集裝箱業(yè)務(wù)爆發(fā)的前一年,成為行業(yè)第三,自有船隊(包括海發(fā)的光租船,這個按照 16 年合并計劃就是永遠(yuǎn)屬于海控)行業(yè)第二,10000TEU 以上自有船隊行業(yè)第一的集運公司。這里為什么要重點強調(diào) 10000TEU 以上船隊,因為大船在干線上的成本,比小船便宜 500 美元 /TEU 以上,在主干線上更有優(yōu)勢,而通常主干線的利潤,占到了行業(yè)頭部巨頭利潤的 80% 以上。

2. 從 09 年開始,干散貨業(yè)務(wù)開始暴跌,從巔峰期的 716 億人民幣每年下降到 2015 年的 90 億人民幣。從 2011 年起,一直都在虧損,是造成中國遠(yuǎn)洋虧損的主要原因。2011 年,干散業(yè)務(wù)的船舶成本是 178 億,2012 年,船舶成本是 123 億,這個船舶成本是造成中國遠(yuǎn)洋巨虧的主要原因。

3. 目前看,跟當(dāng)時中國遠(yuǎn)洋最像的應(yīng)該是 ZIM,他的租船價格極高,平均單位 TEU 的折舊和租賃成本,是海控的 5 倍以上。

以下是分析過程:

一、集運業(yè)務(wù)并不是虧損主要原因,規(guī)模一直在穩(wěn)定提升

翻看了海控的集運業(yè)務(wù),只有兩個年度出現(xiàn)了一個較大規(guī)模的虧損,分別是 2009 年和 2011 年,毛利率分別是 -24.1% 和 -10.1%,這是中國遠(yuǎn)洋剛剛開始經(jīng)營集裝箱業(yè)務(wù)。在 2009 年的時候,他的規(guī)模就跟目前的以星一樣,這一年,馬士基集運業(yè)務(wù)也報告了 21 億美元的虧損。

到了 2011 年,馬士基也報告了歷史上第二次虧損,但這個時候遠(yuǎn)洋的虧損已經(jīng)控制在 10% 左右了,而且我觀察到,那一年的平均國際業(yè)務(wù)運價水平也有 900 美元,如果按照 2019 年的成本水平,已經(jīng)可以實現(xiàn)可觀盈利。舉個例子,從 2011 年到 2015 年,中國遠(yuǎn)洋的船隊規(guī)模從 66.8 萬 TEU 增加到 85.8 萬 TEU,其船舶成本只從 73 億增加到 84 億人民幣。

到 2016 年行業(yè)大幅度虧損,韓進破產(chǎn)的時候,海控集運業(yè)務(wù)的營業(yè)利潤率只是降低到 -2.72%,而這一年,馬士基集裝箱業(yè)務(wù)的虧損達到了 19 億美元。從 09 年到 16 年,相比龍頭馬士基的表現(xiàn),海控明顯有了巨大的提升。

從 16 年是個非常重要的標(biāo)志,就是海控重組后的集運業(yè)務(wù),即便是在行業(yè)巨虧,巨頭們巨虧的時候,海控也能夠保持一個合理的虧損水平,證明他的業(yè)務(wù)能力有了巨大的提升。

二、干散貨業(yè)務(wù)是虧損之源

首先,我們看看干散貨業(yè)務(wù)的虧損數(shù)據(jù),從 11 年開始一直虧到了 15 年,然后 16 年被大股東收回去,不再在新生的中遠(yuǎn)海控中制造虧損。

大家說中國遠(yuǎn)洋從 2011 年開始是虧損王,被掛成了 ST 遠(yuǎn)洋,這才是主要的虧損業(yè)務(wù),而目前,這個業(yè)務(wù)已經(jīng)在 2016 年被集團回收走,變成了一個獨立的干散公司。

其次,干散業(yè)務(wù)虧損的主要原因是高價租約帶來的船舶成本。通常,同樣載重的集裝箱船和干散貨船航程成本是差不多的,而由于集裝箱船造價更高,所以通常租金成本更高,但是我們分析了 2011-2015 年的船舶成本和航程成本的比值,發(fā)現(xiàn)在每一年,干散貨的船舶成本與航程成本的比值,都是集裝箱航程成本的 3-5 倍,這個船舶成本的差距非常離譜,詳情見表:

以 2011 年為例,中國遠(yuǎn)洋的集裝箱船的船舶成本只有 73 億,而運輸相對應(yīng)貨物耗費的航程成本是 128 億;但是干散業(yè)務(wù)花費的航程成本只有集裝箱業(yè)務(wù)的一半多一點,說明相應(yīng)的貨運量也只有一半多一點,花費的船舶成本卻是集運業(yè)務(wù)的 2 倍多,可見干散貨船的平均成本之高,這種畸形的成本結(jié)構(gòu),摧毀了遠(yuǎn)洋的盈利能力,造成了他的長期虧損。

三、以星有類似的高價租約負(fù)債,更類似 2011-12 年的中國遠(yuǎn)洋

今年上半年,以星的租賃負(fù)債有 43 億美元,而且租約的平均時間不超過 3 年,對應(yīng)的每年船舶成本超過 15 億美元,而海控 2021 年去年的集運業(yè)務(wù)折舊加上租賃財務(wù)費用也不超過 20 億美元,今年上半年不超過 13 億美元,運力是以星的 6 倍,這種差距在成本上會帶來非常大的差距,估算上半年每運力的成本差距超過 400 美元 /TEU。

此外,以星的運力也偏小船,平均每艘船的運力只有 3715TEU,而海控的自有 + 光租船隊,平均每艘船運力超過 8000TEU,這讓 ZIM 在運輸成本上面對海控這樣的巨人時會有很大的運營成本劣勢。

言歸正傳,中國遠(yuǎn)洋過去的虧損歷史,并不是一件我們海控股東羞于啟齒的事情,當(dāng)年幾百億虧損,現(xiàn)在一個季度都掙回來了;但是當(dāng)年學(xué)到的教訓(xùn),讓現(xiàn)在規(guī)模大了近 5 倍的海控在經(jīng)營上更有信心了:他并不害怕虧損,所以在 17 年低谷時也敢借巨額貸款造船;他也不會盲目樂觀,在運價高企時高價租船擴張;一個人在經(jīng)歷失敗后能東山再起,一個企業(yè)又何嘗不是呢?

所有不能打敗我們的,都最終會讓我們更強。——獻給我們所有的海控股東。

/xz

-

環(huán)球觀天下!高溫寒潮預(yù)警齊發(fā) 專家提醒謹(jǐn)防冷熱交替

頭條 22-10-03

-

全球即時看!山東臨沂購房限時優(yōu)惠:在中心城區(qū)首次買新房最高補貼35萬元

頭條 22-10-03

-

焦點簡訊:2022年諾貝爾生理學(xué)或醫(yī)學(xué)獎公布

頭條 22-10-03

-

看點:年內(nèi)第4批中央儲備投放!豬肉價格未來走勢如何?

頭條 22-10-03

-

熱點在線丨進一步緩解“里程焦慮” 河南電動汽車正迎來“暢跑時代”

頭條 22-10-03

-

全球熱點!中國石油化工股份擬將美國存托股份從倫交所退市

頭條 22-10-03

-

天天快訊:我國第四批預(yù)備航天員選拔工作已于近期啟動

頭條 22-10-02

-

速遞!總投資12億元,一珠寶級白鉆項目簽約落戶禹州

頭條 22-10-02

-

【環(huán)球報資訊】國慶假期多地出招吸引游客:發(fā)放文旅消費補貼、景區(qū)免門票

頭條 22-10-02

-

焦點訊息:房企增信債券融資范圍擴大,已有試點公司開啟第二輪融資

頭條 22-10-02

-

每日消息!央媒觀豫 | 潮涌河洛景色新

頭條 22-10-02

-

時訊:2022年諾貝爾獎將從10月3日起陸續(xù)揭曉

頭條 22-10-02

-

當(dāng)前速遞!下半年首個寒潮預(yù)警來了!將帶來哪些影響?一文讀懂

頭條 22-10-02

-

【世界新視野】美國加州州長簽署法案 將中國農(nóng)歷新年定為法定假日

頭條 22-10-02

-

天天熱門:河南昨日新增本土無癥狀感染者11例

頭條 22-10-02

-

微資訊!又有億元級銀行股被強拍!這家城商行大股東將被清倉,前三季銀行股流拍率近四成

頭條 22-10-02

-

全球速讀:王凱在鄭州調(diào)研重大項目建設(shè)慰問一線建設(shè)者

頭條 22-10-01

-

環(huán)球關(guān)注:小鵬汽車9月交付8468臺,前9月交付量超2021年全年

頭條 22-10-01

-

每日資訊:總投資2.48億元!信陽市浉河區(qū)供水項目迎來新進展,惠及60余萬人

頭條 22-10-01

-

當(dāng)前資訊!總投資318.3億元,新鄉(xiāng)今年已新開工5個高速公路項目

頭條 22-10-01

-

天天觀熱點:雄安新區(qū)至忻州高速鐵路正式開工建設(shè),全線設(shè)13座車站

頭條 22-10-01

-

世界今頭條!雖敗猶榮!中國女籃獲得2022年女籃世界杯亞軍

頭條 22-10-01

-

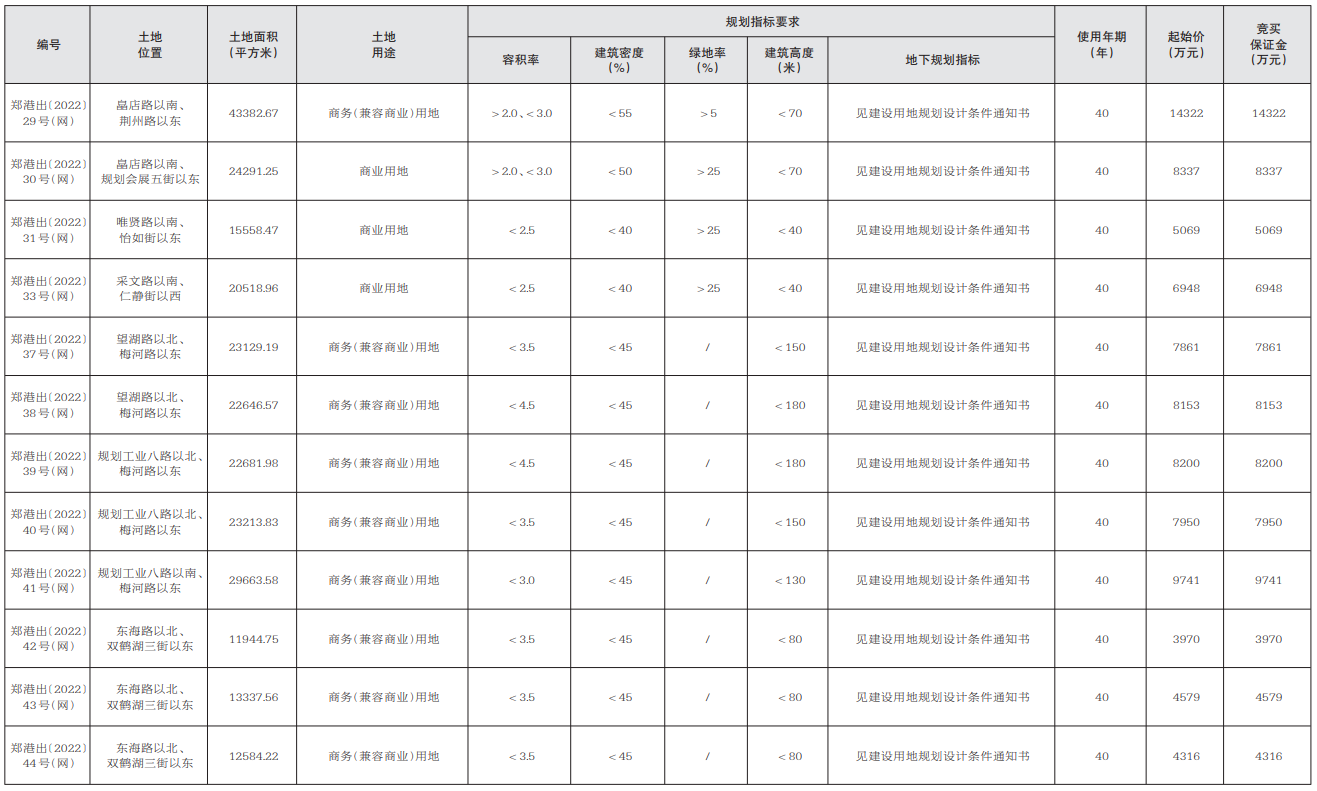

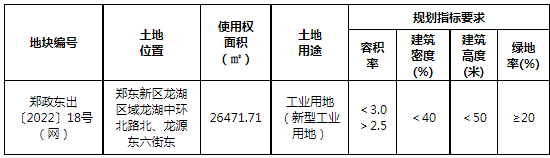

世界短訊!起始價合計2.91億元,鄭州擬掛牌出讓7宗倉儲、工業(yè)用地

頭條 22-10-01

-

世界實時:全國土拍"扎堆"!多數(shù)城市熱度下滑 ,熱點城市民企拿地意愿回升

頭條 22-10-01

-

今日熱聞!洛陽市委專題會議:加快推進呼南高鐵焦洛平段、洛陽機場改擴建等項目

頭條 22-10-01

-

每日看點!河南航空港投資集團和鄭州航空港科創(chuàng)投資集團揭牌

頭條 22-10-01

-

微動態(tài)丨隔夜歐美·10月1日

頭條 22-10-01

-

環(huán)球今熱點:立方風(fēng)控鳥·早報(10月1日)

頭條 22-10-01

-

天天滾動:又一央企子公公司落地鄭州!注冊資本10億元

頭條 22-10-01

-

每日速訊:7家建企成功“升特”!住建部公布2022年度第四批資質(zhì)核準(zhǔn)名單

頭條 22-09-30

-

世界微速訊:2023年國考時間定了!10月25日開始報名

頭條 22-09-30

-

【當(dāng)前獨家】監(jiān)管鼓勵銀行進一步加大制造業(yè)中長期貸款投放力度

頭條 22-09-30

-

環(huán)球視訊!建業(yè)凱旋廣場更名!萬達借道進入鄭州核心商業(yè)區(qū)

頭條 22-09-30

-

當(dāng)前動態(tài):搶礦!寧德時代將入股洛陽鉬業(yè),成其第二大股東

頭條 22-09-30

-

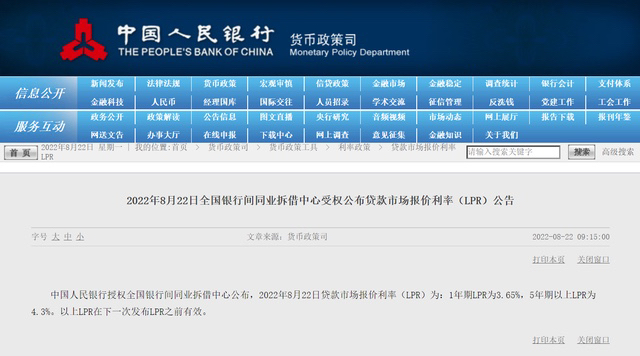

環(huán)球聚焦:央行:明起下調(diào)個人住房公積金貸款利率

頭條 22-09-30

-

最新:立方風(fēng)控鳥·晚報(9月30日)

頭條 22-09-30

-

【環(huán)球播資訊】罰球絕殺!中國女籃晉級世界杯決賽

頭條 22-09-30

-

世界聚焦:賞秋景、品秋味是國慶消費核心主題,“周邊游”等搜索量環(huán)比增長440%

頭條 22-09-30

-

【環(huán)球時快訊】三全食品:收到政府補助2677.47萬元

頭條 22-09-30

-

全球今亮點!寧德時代:全資子公司將成為洛陽鉬業(yè)間接第二大股東

頭條 22-09-30

-

每日頭條!國有企業(yè)今年前8月營收52.35萬億元,同比增長9.5%

頭條 22-09-30

-

新資訊:鄭州高新區(qū)舉行投資機構(gòu)座談會,助推資本市場高質(zhì)量發(fā)展

頭條 22-09-30

-

【環(huán)球播資訊】許昌市政協(xié)通過有關(guān)人事事項

頭條 22-09-30

-

【天天熱聞】2022年1~9月中國房地產(chǎn)企業(yè)銷售業(yè)績排行榜

頭條 22-09-30

-

焦點報道:快訊!北交所中止富耐克上市審核

頭條 22-09-30

-

【獨家】河南證監(jiān)局組織召開轄區(qū)科創(chuàng)債推進會

頭條 22-09-30

-

每日時訊!鄭州安陽共建氫能汽車產(chǎn)業(yè)研究院,擬打造“氫高速”

頭條 22-09-30

-

每日短訊:普萊柯擬使用12億元閑置資金進行現(xiàn)金管理,期限不超12個月

頭條 22-09-30

-

當(dāng)前速遞!兩部門:明年底前居民換購住房可享個稅退稅優(yōu)惠

頭條 22-09-30

- 全球最資訊丨不可能踏入同一條河流,分析中2022-10-03

- 每日熱門:網(wǎng)傳“銀川封城”?銀川市人民政2022-10-03

- 【全球快播報】“心靈枯竭”的根本原因:你2022-10-03

- 焦點精選!這豐田限量 50 輛!雷克薩斯百2022-10-03

- 每日簡訊:三星 Galaxy S23 Ultra 渲染2022-10-03

- 環(huán)球快播:遼寧艦副艦長亮相央視,他曾是美2022-10-03

- 天天觀焦點:【張揚對話王亞平】這份工作竟2022-10-03

- 全球速讀:全球連線|中國數(shù)字經(jīng)濟經(jīng)驗助力2022-10-03

- 全球快消息!被黃骨魚刺傷手指,夫妻倆嚴(yán)重2022-10-03

- 世界觀察:看首展,嘗首店,武漢人逛街有腔2022-10-03

- 全球即時:和爸爸一起打卡武漢大街小巷,“2022-10-03

- 速訊:揭開涉養(yǎng)老詐騙真面目,武漢公安為百2022-10-03

- 天天速遞!《天下無賊》編劇操刀,電視劇《2022-10-03

- 短訊!「市直一初中」精細(xì)化課后延時服務(wù) 2022-10-03

- 天天微資訊!新方法可在數(shù)秒內(nèi)將漁業(yè)廢棄物2022-10-03

- 當(dāng)前熱點-夢幻聯(lián)動!周杰倫昆凌和梅西權(quán)志2022-10-03

- 天天訊息:? [ ATP 阿斯塔納站 ] 張2022-10-03

- 全球觀點:江河奔騰看中國丨大開大闔松花江2022-10-03

- 每日動態(tài)!南陽市文旅文創(chuàng)成果展圓滿落幕2022-10-03

- 全球資訊:歐空局NEOCC全球天文望遠(yuǎn)鏡視野2022-10-03

- 全球快消息!新的空氣過濾器同時具備超高性2022-10-03

- 【天天速看料】數(shù)據(jù)分析顯示男性比女性長壽2022-10-03

- 全球通訊!科學(xué)家用新的無細(xì)胞蛋白質(zhì)結(jié)晶方2022-10-03

- 【新視野】三十萬什么車,操控能吊打特斯拉2022-10-03

- 環(huán)球頭條:上架即破發(fā) RTX4090 非公版上2022-10-03

- 環(huán)球視訊!重慶農(nóng)機企業(yè)威馬農(nóng)機 IPO 上2022-10-03

- 世界微頭條丨前任與現(xiàn)任 進入第二輪!2022-10-03

- 環(huán)球微頭條丨廣東德比前,廣州城隊主帥李瑋2022-10-03

- 世界聚焦:喜報牌匾送到葉光富家,姐姐說他2022-10-03

- 熱資訊!「明日天氣預(yù)報」駐馬店2022年10月2022-10-03

精彩推薦

閱讀排行

- 全球熱點!九九重陽,久久相伴!2022《重陽奇妙游》今晚見

- 每日速遞:國慶假期河南換衣地圖出爐

- 信息:【央廣關(guān)注河南】 江河奔騰看中國丨生在黃河邊,就得接力做好治黃的事

- 環(huán)球快資訊:氣溫“大跳水”,河南大部分地區(qū)最低氣溫降至6~10℃

- 環(huán)球要聞:河南:“小民宿”撬動鄉(xiāng)村旅游“大市場”

- 今日報丨河南秋作物已收獲9166萬畝

- 世界微頭條丨鄭州交警九支隊嚴(yán)查“兩客一危一貨” 全力保障安全出行

- 全球速訊:2022《重陽奇妙游》節(jié)目單官宣啦!

- 天天微速訊:還有1天!明晚18:30共賞2022《重陽奇妙游》

- 焦點觀察:《2022重陽奇妙游》繪本丨佳果嵌來棗作泥~重陽糕的美味你品嘗過嗎?