近日,主營工業(yè)泵、移動應急供排水裝備的湖南耐普泵業(yè)股份有限公司(簡稱“耐普股份”)發(fā)布招股書,擬在創(chuàng)業(yè)板上市。受益于下游市場需求穩(wěn)定增長,報告期(2019年、2020年和2021年)內(nèi),耐普股份業(yè)績保持穩(wěn)定增長,但公司經(jīng)營活動產(chǎn)生的現(xiàn)金流未同步增長。此外,公司存在客戶與供應商重疊、客戶與競爭對手重疊的情況。

業(yè)績穩(wěn)定增長 在手訂單充足

公開資料顯示,耐普股份聚焦于水泵及其控制系統(tǒng)研發(fā),主要從事工業(yè)泵、移動應急供排水裝備的設(shè)計、研發(fā)、生產(chǎn)、銷售和服務。目前公司產(chǎn)品有5000多種規(guī)格型號,廣泛應用于石化、LNG(液化天然氣)、海洋平臺、鋼鐵等行業(yè)或領(lǐng)域,下游客戶包括中石化、中海油、中石油、寶武鋼鐵集團等。

報告期內(nèi),耐普股份業(yè)績保持穩(wěn)定增長,各期實現(xiàn)營業(yè)收入分別為35971.14萬元、42012.35萬元和51523.34萬元;實現(xiàn)歸母凈利潤分別為4514.26萬元、6400.78萬元和7124.28萬元。從主營業(yè)務收入產(chǎn)品構(gòu)成看,工業(yè)泵占比均保持較高水平,各期實現(xiàn)收入分別為19319.41萬元、19875.22萬元和28301.27萬元,占主營業(yè)務收入比例分別為54.57%、47.88%和55.75%。

耐普股份表示,報告期內(nèi),公司營業(yè)收入和凈利潤主要來源于工業(yè)泵和移動應急供排水裝備的產(chǎn)品銷售和服務,受益于下游市場需求的穩(wěn)定增長,公司積極完善產(chǎn)品結(jié)構(gòu)和銷售網(wǎng)絡(luò),銷售收入和凈利潤均呈現(xiàn)良好的增長趨勢。截至招股書簽署日,公司在手訂單金額為7.35億元,在手訂單充足,為公司未來業(yè)績的可持續(xù)增長奠定了堅實基礎(chǔ)。

報告期內(nèi),耐普股份主營業(yè)務毛利率分別為42.45%、43.30%和40.78%,可比公司平均水平分別為40.19%、37.56%和36.14%,公司主營業(yè)務毛利率略高于可比公司平均水平。耐普股份表示,毛利率較高的移動應急供排水裝備收入在主營業(yè)務收入中的占比較高,拉高了公司的主營業(yè)務毛利率。

應收賬款持續(xù)增長 銷售費用率高于同行

據(jù)招股書披露,與凈利潤持續(xù)增長相背離,耐普股份經(jīng)營活動產(chǎn)生的現(xiàn)金流量凈額并未持續(xù)增長,報告期內(nèi)分別為5169.03萬元、5066.59萬元和1301.23萬元,其中,2021年同比下降尤其明顯。

對此,耐普股份稱,公司2021年工業(yè)泵收入較2020年增加了8426.05萬元,而工業(yè)泵產(chǎn)品主要用于大型工程項目,其項目整體建設(shè)周期長,客戶在驗收后會根據(jù)總體項目進度和資金周轉(zhuǎn)情況安排付款,存在一定滯后期,且客戶主要為大型國有企業(yè),付款審批流程較長,應收賬款周轉(zhuǎn)率較低,回款相對較慢。

報告期各期末,耐普股份應收賬款賬面余額(含合同資產(chǎn)、其他非流動資產(chǎn)中的合同資產(chǎn))分別為15106.74萬元、15731.81萬元和23109.28萬元,占當期營業(yè)收入比重分別為42.00%、37.45%和44.85%,壞賬準備分別為2080.65萬元、2146.83萬元和2968.97萬元;從應收賬款余額賬齡情況看,報告期內(nèi),耐普股份賬齡處于1年以上的應收賬款余額占比分別為32.81%、41.38%和32.25%。耐普股份表示,對于逾期應收賬款余額,公司已按照壞賬計提政策充分計提了壞賬準備,公司前五應收賬款余額的客戶類型主要為規(guī)模較大的國企,這類客戶付款審批流程較長,回款速度較慢,導致應收賬款余額較大,但信用良好,發(fā)生壞賬的可能性較小。

伴隨著業(yè)務的不斷開展,耐普股份銷售費用也是“水漲船高”,報告期內(nèi),公司銷售費用分別為6509.61萬元、7408.55萬元和8518.63萬元,銷售費用率分別為18.10%、17.63%和16.53%,可比公司平均水平分別為13.64%、13.46%和11.25%,耐普股份銷售費用率高于可比公司平均水平。

對此,耐普股份解釋稱,報告期內(nèi),銷售人員的職工薪酬分別為1749.88萬元、2402.40萬元和2892.68萬元,隨著業(yè)務規(guī)模的持續(xù)擴大,公司銷售人員數(shù)量和業(yè)績獎金逐年增加;由于目標市場較大、分布較廣,行業(yè)內(nèi)公司會采取銷售服務商、居間或者其他輔助銷售模式擴大銷售規(guī)模,公司借助銷售服務商擴大直銷規(guī)模,提高市場競爭力,相應支付銷售服務費,報告期各期支付的銷售服務費持續(xù)增加;此外,隨著業(yè)務規(guī)模的持續(xù)擴大,公司業(yè)務招待費支出及預提的售后維保費均持續(xù)增長。

客戶供應商存重疊 少量客戶涉同業(yè)競爭

招股書顯示,耐普股份報告期各期對前五大客戶銷售收入占營業(yè)收入比例分別26.79%、27.87%、33.44%,不存在向單個客戶銷售額超過50%的情形,不存在嚴重依賴個別客戶的情形。

不過,報告期內(nèi),耐普股份存在少量客戶與供應商重疊的情形,主要系與同一控制下不同企業(yè)之間進行交易,共涉及企業(yè)19家,各期分別存在客戶與供應商重疊的單位(同一控制下合并計算)合計6家、5家和12家,采購亦銷售金額各期分別為210.80萬元、1948.93萬元和426.89萬元。

其中,中國石化集團作為耐普股份主要客戶,報告期內(nèi),公司向中國石化集團采購內(nèi)容主要包括:報告期各期向中國石化銷售股份有限公司湖南長沙縣石油分公司采購柴油主要用于生產(chǎn)經(jīng)營;2019年公司客戶中石化廣州工程有限公司指定向中石化國際事業(yè)華南有限公司采購配套電機,公司向其采購金額為103.27萬元;2020年公司客戶鎮(zhèn)海石化工程股份有限公司指定向大連中石化物資裝備有限公司采購配套電機,公司向其采購金額為1834.41萬元。

耐普股份表示,公司基于自身需求相互采購,此種交易情形在行業(yè)內(nèi)具有常態(tài)化和合理性,有利于實現(xiàn)高效的資源配置,公司存在客戶供應商重疊的情形中,對同一家企業(yè)的銷售和采購具體內(nèi)容基本不同,不存在向同一主體采購的產(chǎn)品為向其銷售產(chǎn)品的原材料情形。

此外,報告期內(nèi),耐普股份存在少量客戶與同行業(yè)主要競爭對手重疊的情形,各期公司向競爭對手銷售金額分別為134.11萬元、93.84萬元、166.55萬元,競爭對手包括三聯(lián)泵業(yè)股份有限公司、江蘇芬奇工業(yè)設(shè)備制造有限公司和上海凱泉泵業(yè)(集團)有限公司等。耐普股份表示,公司向競爭對手銷售金額及占公司營業(yè)收入比例均較低,對自身經(jīng)營業(yè)績影響較小,水泵行業(yè)細分領(lǐng)域較多,公司與競爭對手基于雙方真實業(yè)務需求進行購銷交易,屬于正常商業(yè)交易,具有合理性。

-

快報:國家衛(wèi)健委:昨日新增本土確診病例101例

頭條 22-07-25

-

天天速遞!郟縣紅牛研究院揭牌

頭條 22-07-25

-

今日訊!總投資5億元,科興疫苗質(zhì)量研究中心開建,預計明年四季度投用

頭條 22-07-25

-

環(huán)球播報:河南昨日新增本土確診病例2例,新增本土無癥狀感染者13例

頭條 22-07-25

-

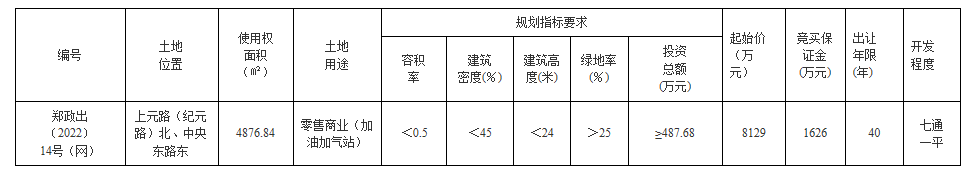

當前報道:起始價2733萬元,鄭州29.8畝工業(yè)用地掛牌出讓

頭條 22-07-25

-

每日看點!立方風控鳥·早報(7月25日)

頭條 22-07-25

-

全球熱消息:皮海洲:解決限售股問題不能寄希望于大股東不減持

頭條 22-07-25

-

全球關(guān)注:南京通報玄奘寺供奉侵華日軍戰(zhàn)犯牌位事件調(diào)查處理情況

頭條 22-07-24

-

世界觀速訊丨上市公司起訴自家董事長,背后*ST海倫控制權(quán)之爭如何能了 | 上海會客廳

頭條 22-07-24

-

每日觀察!500家企業(yè)@2萬名畢業(yè)生,“智匯鄭東·共贏未來”招聘會啟動

頭條 22-07-24

-

全球熱資訊!正邦科技董事長被限制高消費,近期財務問題頻現(xiàn)

頭條 22-07-24

-

環(huán)球熱消息:全球1600個品牌參展、600個新品首秀!第二屆消博會亮點劇透

頭條 22-07-24

-

環(huán)球熱頭條丨堅持高比例現(xiàn)金分紅,中原證券派發(fā)2021年下半年分紅

頭條 22-07-24

-

微頭條丨建龍微納發(fā)行可轉(zhuǎn)債募資不超7億元申請,已獲上交所受理

頭條 22-07-24

-

天天亮點!甘肅成立省級調(diào)查組對景泰煤礦企業(yè)邊坡坍塌事故展開調(diào)查

頭條 22-07-24

-

環(huán)球關(guān)注:問天實驗艙發(fā)射任務成功

頭條 22-07-24

-

全球觀速訊丨注意!鄭州地鐵1號線部分區(qū)間明天暫停運營

頭條 22-07-24

-

今日關(guān)注:河南省昨日新增本土無癥狀感染者17例

頭條 22-07-24

-

【全球報資訊】國家衛(wèi)健委:昨日新增本土確診病例87例 本土無癥狀感染者782例

頭條 22-07-24

-

觀速訊丨河南省開發(fā)區(qū)“三化三制”改革全面推進:社會管理職能剝離,運營公司均已成立

頭條 22-07-24

-

天天熱頭條丨中航工業(yè):每年將給予新飛集團30億到50億元的金融支持

頭條 22-07-23

-

世界快看:河南投資集團:加深與鄭州航空港區(qū)合作,在港區(qū)建立本科物流院校

頭條 22-07-23

-

環(huán)球視點!全國統(tǒng)一電力市場體系率先在南方區(qū)域落地

頭條 22-07-23

-

全球新動態(tài):助力企業(yè)“沖浪”資本市場,洛陽市舉辦企業(yè)融資路演

頭條 22-07-23

-

每日快訊!國家衛(wèi)健委:昨日新增本土確診病例128例 新增本土無癥狀感染者594例

頭條 22-07-23

-

每日播報!河南新增13條G字頭公路,引導支撐都市圈空間格局形成 |龍志剛專欄

頭條 22-07-23

-

播報:立方風控鳥·早報(7月23日)

頭條 22-07-23

-

每日熱訊!鄭州終止防汛Ⅳ級應急響應 本輪降雨過程已結(jié)束

頭條 22-07-23

-

焦點要聞:河南昨日新增本土確診病例1例,新增本土無癥狀感染者19例

頭條 22-07-23

-

百事通!河南省常務副省長孫守剛:推動中歐班列、機場、內(nèi)河航運一體化運營管理

頭條 22-07-23

-

當前快看:隔夜歐美·7月23日

頭條 22-07-23

-

熱議:中信信托被罰款130萬元,相關(guān)責任人被終身禁業(yè)

頭條 22-07-22

-

每日快看:招行終止旗下直銷銀行籌備

頭條 22-07-22

-

快看:總投資20億元,海瀾集團服裝供應鏈產(chǎn)業(yè)基地落戶洛陽

頭條 22-07-22

-

【世界聚看點】戰(zhàn)略支持350億,建行河南省分行牽手濮陽市政府

頭條 22-07-22

-

環(huán)球快看點丨立方風控鳥·晚報(7月22日)

頭條 22-07-22

-

全球快消息!全面進入施工階段,安羅高速原鄭段已完成年度投資計劃近六成|重點項目進展

頭條 22-07-22

-

每日播報!南陽金融業(yè)上半年度答卷:綠色信貸余額289.7億元,增幅超60%

頭條 22-07-22

-

每日觀察!河南天馬新材7月29日A股IPO上會,為國家級專精特新“小巨人”企業(yè)

頭條 22-07-22

-

世界實時:加快向綜合能源服務商轉(zhuǎn)型,豫能控股擬出資6789萬投建新項目

頭條 22-07-22

-

天天關(guān)注:豫能控股子公司擬開展2.5億元融資租賃業(yè)務

頭條 22-07-22

-

今日熱文:恒拓開源擬收購億迅信息51%股權(quán)

頭條 22-07-22

-

熱點聚焦:不止啤酒擼串,特色夜游等多元消費場景點亮河南夜經(jīng)濟

頭條 22-07-22

- 耐普股份推進創(chuàng)業(yè)板IPO 業(yè)績穩(wěn)定增長銷售2022-07-25

- 青島青禾首次對外披露招股書:業(yè)績穩(wěn)健增長2022-07-25

- 上半年全球經(jīng)濟掃描:巴西調(diào)高經(jīng)濟增長預期2022-07-25

- 加力穩(wěn)崗拓崗就業(yè)局勢有望繼續(xù)回暖 穩(wěn)就業(yè)2022-07-25

- 1520+酒企選擇中酒展的原因曝光!8月6日盛2022-07-25

- 71個內(nèi)外資重大項目集中簽約 合同投資額達2022-07-25

- 數(shù)據(jù)顯示:1.25萬億元稅費支持直達小微企業(yè)2022-07-25

- 臉愛出油?片仔癀牌男士凈爽控油系列讓你清2022-07-25

- 銀行卡被非柜面是涉案嗎?非柜面不去處理后2022-07-25

- 定期存單丟了怎么辦可以取嗎?存單丟失銀行2022-07-25

- 存款20號到期20號可以取嗎?定期轉(zhuǎn)活期損失2022-07-25

- 什么基金適合長期持有?混合型基金持有多久2022-07-25

- 為什么基金短期持有買C?短債是買A還是c好?2022-07-25

- 韓宏偉 上海貴酒傳承井岡山精神,勇敢創(chuàng)新2022-07-25

- 100萬存銀行好還是買房好?有100萬怎么存銀2022-07-25

- 環(huán)球黑卡怎么樣?環(huán)球黑卡有多少額度?什么2022-07-25

- 微頭條丨第五屆數(shù)字中國建設(shè)峰會成果豐碩2022-07-25

- 快報:國家衛(wèi)健委:昨日新增本土確診病例102022-07-25

- 天天速遞!郟縣紅牛研究院揭牌2022-07-25

- 天天訊息:河南省18個項目入圍“中國創(chuàng)翼”2022-07-25

- 今日訊!總投資5億元,科興疫苗質(zhì)量研究中2022-07-25

- 世界短訊!河南昨日新增本土2+13,涉及駐馬2022-07-25

- 今日快看!“舞”動中原 “舞”向全國2022-07-25

- 全球速遞!河南7月24日新增本土感染者2+13例2022-07-25

- 每日視訊:溫縣2022年下半年征兵工作正在推2022-07-25

- 全球即時:“全豫通辦”解群眾難題:新鄭市2022-07-25

- 健康美味,心動選擇!溜溜梅梅凍宅家特供指2022-07-25

- 中共鄭州惠濟區(qū)委書記魏東到大橋石化調(diào)研2022-07-25

- 焦點熱文:本土新增101+579,多地調(diào)整風險2022-07-25

- 世界快消息!江蘇新增本土無癥狀感染者1例2022-07-25

精彩推薦

閱讀排行

- 京雄商高鐵雄商段初步設(shè)計獲批 線路全長約552公里計劃年內(nèi)全線開工

- 全球即時:7月24日河南新增本土確診病例2例 本土無癥狀感染者13例

- 上半年河南城鎮(zhèn)新增就業(yè)69.3萬人 完成年度目標任務的62.47%

- 河南公路水路基礎(chǔ)設(shè)施累計投資創(chuàng)歷史新高

- 正值“七下八上”防汛關(guān)鍵期 河南要重點防范三大災害風險

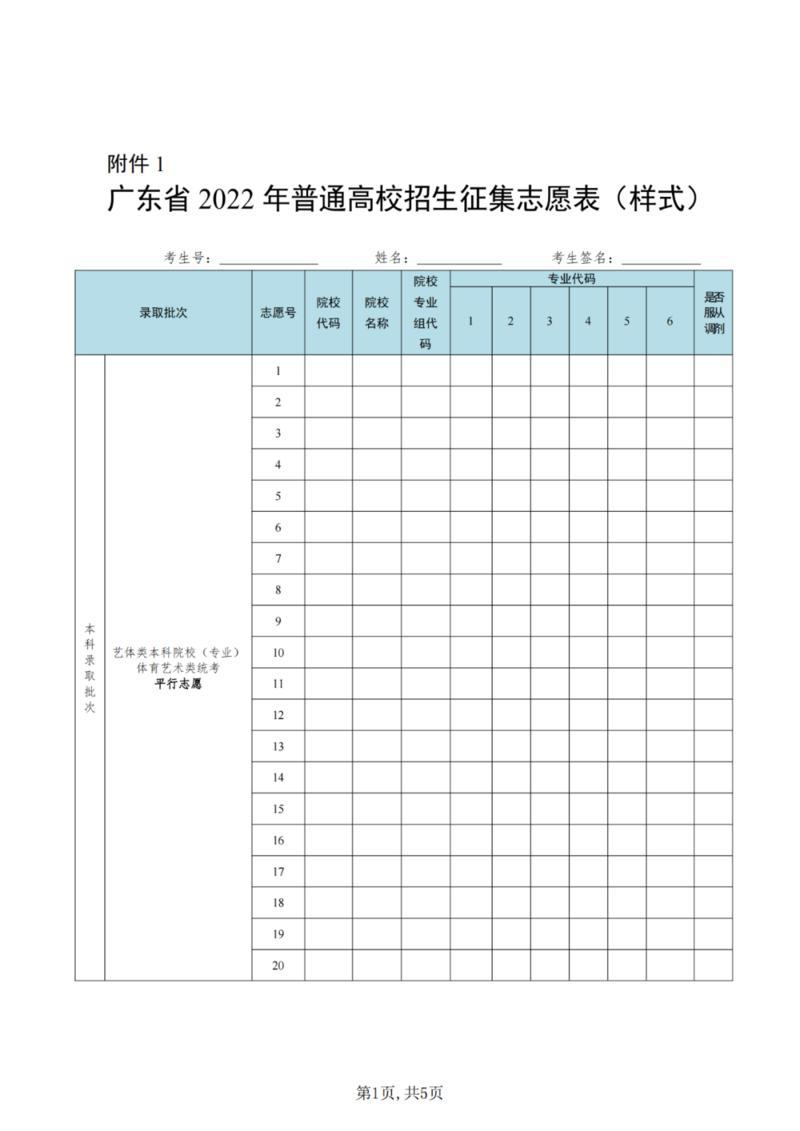

- 提醒!本科一批藝術(shù)類本科B段再次征集志愿!

- 全球熱點!河南交警明確進城賣瓜菜車輛誤入限行區(qū)不予處罰

- 滾動:7人終生禁駕!河南交警新曝光一批違法車輛和終生禁駕名單

- 快消息!河南交警開展公交車運輸車嚴重違法整治 已查處3.6萬起

- 天天新動態(tài):鄭州地鐵1號線部分區(qū)間今天暫停運營 暫停服務區(qū)間實行公交接駁