隨著2021年行情收官,權(quán)益類基金的年度投資成績單也已出爐。權(quán)益類基金收益榜顯示,2021年權(quán)益類基金平均收益率達到8.82%,高于上證指數(shù)和滬深300指數(shù)漲幅,略低于創(chuàng)業(yè)板指數(shù)。影響基金年度收益的最主要因素是什么?哪些基金能夠穿越牛熊實現(xiàn)中長線的收益?

翻倍與腰斬

取決于站在風口的方向

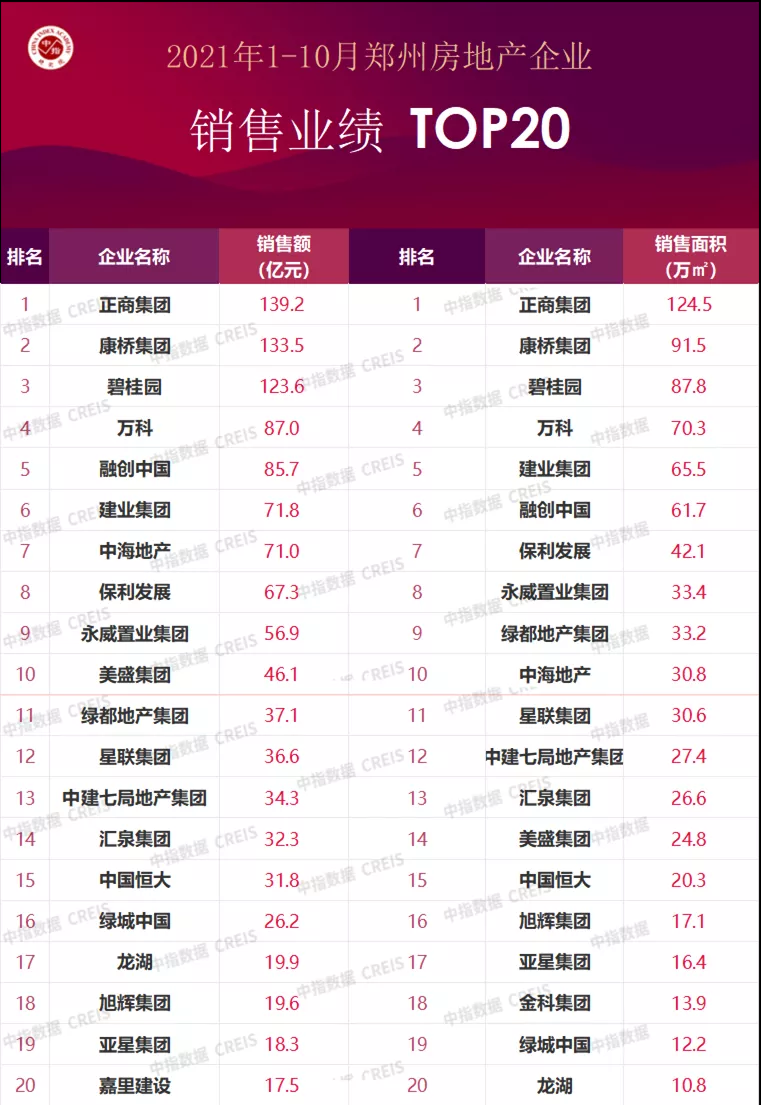

數(shù)據(jù)統(tǒng)計顯示,2021年80多只權(quán)益類基金收益率超過50%,可以說2021年是基金行業(yè)的“業(yè)績大年”。與2020年類似,2021年業(yè)績領先的基金,多布局于高景氣賽道,包括新能源、國防軍工等。

尤其是站在上風口的新能源題材類基金。新能源主題基金大都實現(xiàn)較好的盈利,前海開源公用事業(yè)、前海開源新經(jīng)濟A兩大新能源類主題基金均錄得翻倍收益。崔宸龍管理的前海開源公用事業(yè)和前海開源新經(jīng)濟,包攬了2021年權(quán)益類基金冠亞軍,肖肖與陳金偉共同管理的寶盈優(yōu)勢產(chǎn)業(yè)摘得權(quán)益類基金季軍。

相反,一旦站錯了方向,選擇了下風口,基金收益就難逃大幅回撤。比如,受反壟斷等負面消息影響,QDII基金出現(xiàn)較大跌幅的回撤,多只基金跌逾40%,該主題基金在整個2021年表現(xiàn)最差。數(shù)據(jù)寶統(tǒng)計顯示,QDII基金中的權(quán)益類基金,2021年平均下跌1.03%。其中港股及中概股表現(xiàn)較差,是導致部分QDII基金出現(xiàn)較大跌幅回撤的主因。交銀中證海外中國互聯(lián)網(wǎng)2021年大跌46.8%,位居跌幅榜首位;易方達中證海外互聯(lián)ETF跌幅也超過40%;匯添富香港優(yōu)勢精選、易方達亞洲精選、銀華工銀南方東英標普中國新經(jīng)濟行業(yè)ETF等多只QDII基金去年收益率均大跌超30%。

牛市與熊市

公募基金業(yè)績不靠“賭”

2021年公募基金呈現(xiàn)的一個特點是,2020年的明星基金大都失去了光環(huán),業(yè)績出現(xiàn)明顯下滑。在業(yè)內(nèi)人士看來,某個年度業(yè)績排名靠前相對容易,但拉長時間來看,要一直表現(xiàn)很穩(wěn)健,并最終給投資者帶來不菲的投資回報就變得相當困難。事實上,很多名噪一時的明星基金經(jīng)理,多數(shù)經(jīng)不起市場的“洗禮”,最終成為市場的一顆“流星”。

那么,公募基金的業(yè)績是靠“賭”嗎?是憑運氣吃飯嗎?從過往偏股型基金的表現(xiàn)來看,每年排名最靠前和最靠后的基金,基本上都是在行業(yè)配置賭對了風口。例如,在此前創(chuàng)業(yè)板牛市中,有兩三年時間只要超配TMT板塊,不需要對個股進行深度挖掘,基金業(yè)績排名也一定會相當靠前。

然而,面對高波動的A股市場,有一批基金卻始終保持高倉位而實現(xiàn)了穿越牛熊,這正是源于精選優(yōu)質(zhì)公司股票,并耐心持有。當大部分投資者頻繁換股之際,一批基金經(jīng)理的持倉卻是以“年”為周期。實際上,從更長的周期來看,公募主動權(quán)益類基金仍以明顯的超額收益,為投資者貢獻了長期不俗的投資回報。以3年為一個周期,國投瑞銀、農(nóng)銀匯理、匯豐晉信基金旗下都產(chǎn)生了5倍收益的基金。這些基金大都是靈活配置型基金或者股票型基金。

近五年A股市場,市場風格的頻繁切換中,板塊的牛熊也在不斷輪換。持股倉位最高的主動型股票基金,近五年的平均收益率高達139%,偏股混合基金為129%,主動權(quán)益類基金、混合型基金的同期平均回報也都超過100%,超額收益非常可觀。其中馮明遠管理的信達澳銀新能源產(chǎn)業(yè)收益率高達427%,為近五年的冠軍基金。趙詣的農(nóng)銀匯理工業(yè),同期回報也超過400%。

如果從更長的10年周期來看,數(shù)據(jù)顯示,劉鵬管理的交銀先進制造大賺1056.44%,是近10年唯一的10倍基金。鄭巍山管理的銀河創(chuàng)新成長、謝治宇管理的興全合潤等多只基金,也獲得了10年8倍以上的漲幅。

投資與收益

長期持有者回報較高

基金賺錢,但基民不賺錢已經(jīng)成為基金業(yè)的一個痛點。投資者如何走出“基金賺錢,基民不賺錢”的怪圈?為了解決這個“頑疾”,市場各方面都在做各種努力,比如發(fā)行“浮動管理費基金”、“不掙錢不收管理費”的基金、基金投資顧問業(yè)務試點等等。然而,基金的虧損依然是常態(tài)。

天天基金網(wǎng)日前針對基金投資者的一篇調(diào)查報告顯示,截至2021年12月28日,53%的基民收益率為負、35%的基民收益率在10%以內(nèi)、9%的基民收益率在10%至30%之間,只有2%的基民收益率超過了30%。

中國基金報《2020權(quán)益類基金個人投資者調(diào)研白皮書》調(diào)研近6億基民受訪者數(shù)據(jù)顯示:長期持有者回報較高,持有時間越短,虧損的可能性就越高。單只基金平均持有時間低于半年的受訪者中,虧損人數(shù)過半,明顯高于總體38.6%的虧損概率。持有半年以上,超過半數(shù)都能獲得盈利,且持有時間越長盈利人數(shù)越多。

景順長城基金、富國基金、交銀施羅德基金三家權(quán)益類大型基金公司在2021年10月20日聯(lián)合發(fā)布了《公募權(quán)益類基金投資者盈利洞察報告》。在統(tǒng)計了129只主動權(quán)益類基金產(chǎn)品、4682萬客戶及5.65億筆交易數(shù)據(jù)后,報告從總體盈利情況、客戶投資行為以及基金的風險收益特征等維度進行了系統(tǒng)性梳理和分析。

報告數(shù)據(jù)顯示,持倉時間越長,投資者平均收益率水平越高,3個月的持倉時間可以說是一道“檻”。其中,持倉時長小于3個月時,平均收益率為負,盈利客戶占比僅為39.10%;超過3個月時,盈利客戶占比大幅提升到63.72%,平均收益率也由負轉(zhuǎn)正。當持倉時長由3個月繼續(xù)提升時,隨著時間的累積,客戶的平均收益率愈發(fā)可觀,客戶盈利人數(shù)占比也呈現(xiàn)穩(wěn)步抬升態(tài)勢。

一名基金經(jīng)理表示,由于普通投資者不恰當?shù)膿駮r,容易在市場相對高點買入,相對低點賣出,很難獲得基金長周期運作帶來的長期回報。

2021年12月22日,螞蟻基金聯(lián)合43家基金公司發(fā)布《2021基金經(jīng)理千次調(diào)研報告》。針對虧損,59%的虧損基民認為主要原因是整體市場走勢影響。此外,他們還認為,基金經(jīng)理投資標的未選對、調(diào)倉不及時、未及時止盈、持有時間短、資產(chǎn)配置不均衡、追漲殺跌、交易頻繁也是造成虧損的重要因素。

該報告基于近一年對百余名基金經(jīng)理進行的累計上千次調(diào)研,其結(jié)果顯示,75%的股票型基金經(jīng)理認為2022年A股市場會實現(xiàn)正收益,6成基金經(jīng)理預計收益區(qū)間會在0至10%。其中,科技、制造行業(yè)的表現(xiàn)最受期待。對此,基金經(jīng)理建議投資者應適當“降低收益預期”“樹立中長期持有的心態(tài)”“達到投資目標后可以適當止盈”“均衡配置和定投”等。

-

“秦始皇”做核酸珍貴畫面流出?逗樂網(wǎng)友!調(diào)侃:“秦始皇也要核酸了!”

頭條 21-12-31

-

985大學碩士媽媽吐槽兒子是學渣:他爸氣得2次心梗!以后只希望孩子健康成長

頭條 21-12-31

-

查干湖“頭魚”拍出299.9999萬的天價!網(wǎng)友:怎么吃才體現(xiàn)它的身價

頭條 21-12-29

-

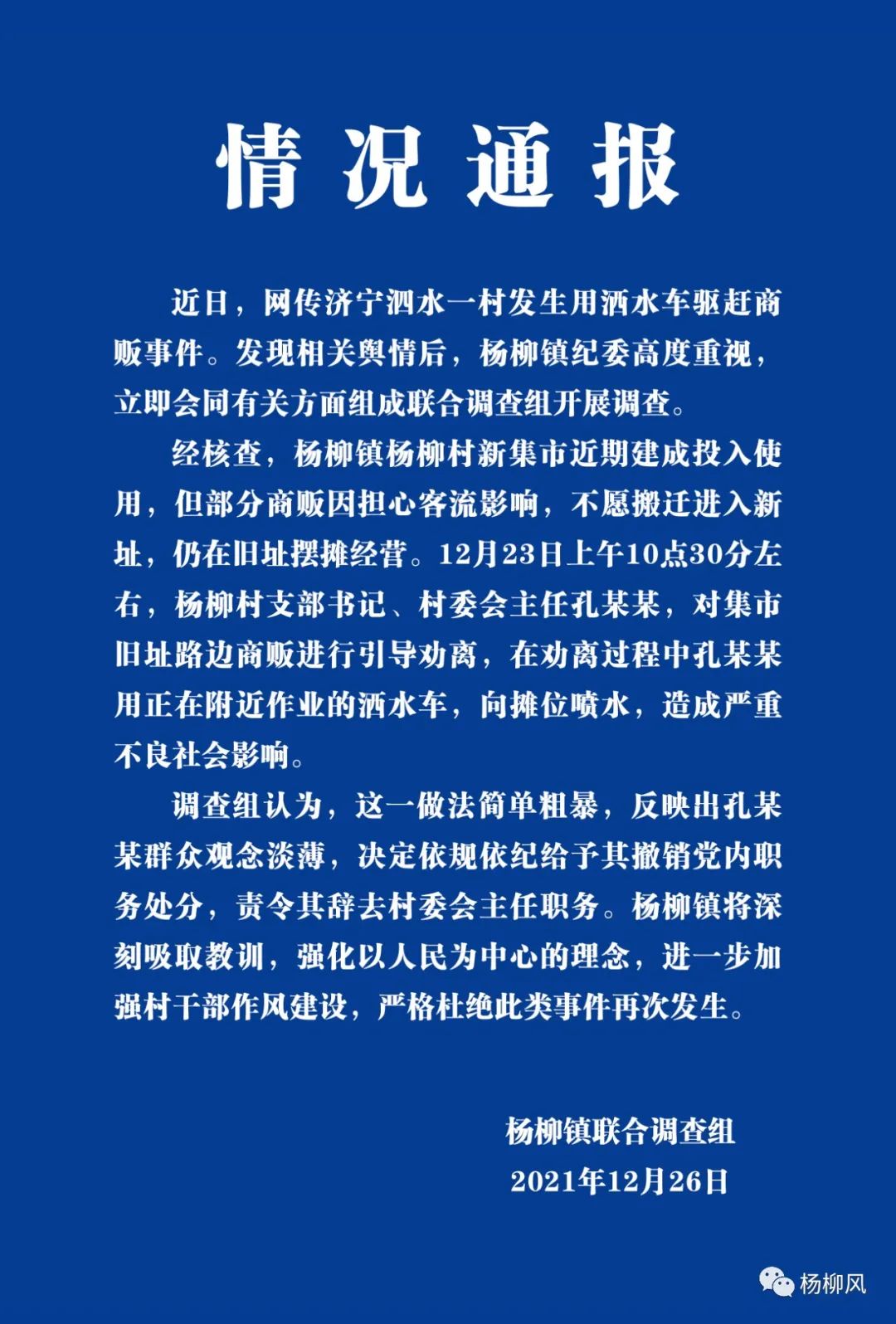

村主任用灑水車向攤位噴水?官方回應:責令其辭去村委會主任職務

頭條 21-12-27

-

“外教辱罵防疫人員”,西安警方回應:已成立工作專班進行調(diào)查

頭條 21-12-27

-

破防了!91歲奶奶和8歲貓咪的對話讓人淚崩 網(wǎng)友:祝愿老人健康長壽

頭條 21-12-23

-

5歲女童配合消防員教科書式自救 網(wǎng)友點贊:很勇敢!

頭條 21-12-23

-

大爺被困電梯淡定嘮嗑等救援 網(wǎng)友:為大爺?shù)睦潇o沉著點贊!

頭條 21-12-22

-

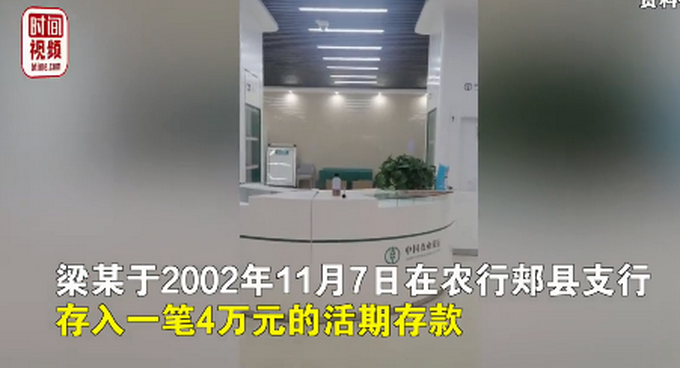

男子4萬元存款18年后卻被銀行告知存款已被支取僅剩10塊錢 法院:銀行賠!

頭條 21-12-20

-

深圳一男子加油站拔油槍點燃后逃跑 警方已介入調(diào)查縱火人員已鎖定

頭條 21-12-17

-

這位感動千萬抖音網(wǎng)友的河南“留蝦女孩” 入選央視年度短片《2021看見笑容》

頭條 21-12-17

-

淚目!95歲媽媽病床前親吻74歲生病的女兒 網(wǎng)友:孩子不管多大都是媽媽的寶貝

頭條 21-12-15

-

川妹子抽中50顆榴蓮直呼吃不完!網(wǎng)友:可以共享你的負擔嗎?

頭條 21-12-15

-

河南省政府發(fā)布2022年元旦放假通知

頭條 21-12-15

-

濮陽市聚碳新材料產(chǎn)業(yè)聯(lián)盟成立

頭條 21-12-15

-

周口機場預計什么時候建好?都有到哪些城市的航線?官方回復來了

頭條 21-12-15

-

預計明年超50家企業(yè)回歸,瑞銀稱中概股H股上市將繼續(xù)升溫

頭條 21-12-15

-

新鄉(xiāng)發(fā)現(xiàn)一境外輸入奧密克戎病例密接者,活動軌跡公布

頭條 21-12-15

-

河南:中藥配方顆粒不得在醫(yī)療機構(gòu)以外銷售

頭條 21-12-15

-

中原環(huán)保完成發(fā)行5億元超短融,利率2.95%

頭條 21-12-15

-

南陽市政府將與中車四方所在新能源裝備等領域開展深入合作

頭條 21-12-15

-

鄭州出臺新措施:公租房可“掌上”繳租秒辦理

頭條 21-12-15

-

國家統(tǒng)計局:11月社會消費品零售總額增長3.9%

頭條 21-12-15

-

中國11月規(guī)上工業(yè)增加值同比增長3.8%

頭條 21-12-15

-

1207萬!全年就業(yè)超額完成預期目標

頭條 21-12-15

-

河南凱旺科技公開發(fā)行2396萬股新股,獲6321.47倍申購

頭條 21-12-15

-

事關貨幣政策、房地產(chǎn)、全面注冊制,一行兩會劃定明年工作重點

頭條 21-12-15

-

隔夜歐美·12月15日

頭條 21-12-15

-

多部委密集部署明年工作!三大看點值得關注

頭條 21-12-15

-

立方風控鳥·早報(12月15日)

頭條 21-12-15

-

醫(yī)藥巨頭今日登陸科創(chuàng)板!高瓴重倉"陪伴",引入"綠鞋"機制

頭條 21-12-15

-

皮海洲:臨門一腳踏剎車!龍竹科技終止轉(zhuǎn)板說明了什么

頭條 21-12-15

-

立方風控鳥·晚報(12月14日)

頭條 21-12-14

-

成渝地區(qū)雙城經(jīng)濟圈建設2022年擬推進160個重大項目,投資約2萬億元

頭條 21-12-14

-

總投資額超百億!中建七局接連中標兩個EPC總承包項目

頭條 21-12-14

-

2022年部分地方債提前下達,財政提前發(fā)力穩(wěn)經(jīng)濟

頭條 21-12-14

-

信陽華信投資集團10億元中票完成發(fā)行,利率3.70%

頭條 21-12-14

-

新強聯(lián)擬擇機出售所持明陽智能股票

頭條 21-12-14

-

洛陽新強聯(lián)擬億元入股山東擬IPO公司,持股4.50%

頭條 21-12-14

-

焦作在這場推介會上現(xiàn)場簽約28個項目,總投資240億元

頭條 21-12-14

-

河南7種輕微交通違法可免罰

頭條 21-12-14

-

浙江樂清民警自曝37歲未婚救下輕生女子 網(wǎng)友:一定要最愛自己

頭條 21-12-14

-

畫面感太強!主人出差貓咪打開水龍頭把家淹了 網(wǎng)友:當然是原諒它

頭條 21-12-09

-

8歲雙胞胎姐妹玩捉迷藏撿到20萬擺地攤媽媽報警找失主 網(wǎng)友紛紛點贊

頭條 21-12-08

-

女子9樓墜落緊緊抓住7樓防護窗所幸有驚無險!網(wǎng)友:不幸中的萬幸啊

頭條 21-12-07

-

江西一年級萌娃穿航天服走方陣 網(wǎng)友:可可愛愛的小小航天員

頭條 21-12-06

-

女子精心養(yǎng)了半年的盆栽竟是塑料做的 網(wǎng)友:這是做的有多真

頭條 21-11-30

-

河南鄭州一女子懷上八胞胎!醫(yī)生一句話說出罕見原因 全家又喜又憂

頭條 21-11-26

-

央視新聞AI手語主播正式亮相!網(wǎng)友:專業(yè)!第一反應就想到了朱廣權(quán)

頭條 21-11-25

-

神奇!女子用砂鍋煮綠豆粥自動吐皮 網(wǎng)友:這個鍋好“懂事”

頭條 21-11-23

-

湖南一懷孕老師暈倒學生們立刻化身“閃電俠”飛奔相救

頭條 21-11-23

-

26歲癌癥女孩刷單被騙23萬救命錢 想掙外快結(jié)果救命錢打了水漂

頭條 21-11-23

-

河南鄭州六旬白發(fā)教授夜訪男寢教微積分:都追到宿舍再學不會就對不起老師

頭條 21-11-19

- 新年基民“養(yǎng)雞”指南:哪些基金能穿越牛熊2022-01-04

- 廣西東興一地調(diào)整為低風險地區(qū)2022-01-04

- 倡導“河南人游河南”!元旦小長假,河南接2022-01-04

- 四川江油車禍致8人死亡 當?shù)匾褑油话l(fā)事2022-01-04

- 河南禹州:全市所有居民居家隔離、足不出戶2022-01-04

- 西安警方:男子在“戶縣饃店”群用侮辱性語2022-01-04

- 河南省禹州市三地調(diào)整為中風險地區(qū)2022-01-04

- 天津靜海區(qū)西雙塘發(fā)生火情 過火面積約4002022-01-04

- 2022年元旦檔中國電影票房已超10億元2022-01-04

- 臺灣花蓮縣海域發(fā)生6.4級地震 震源深度15千米2022-01-03

- 呼倫貝爾通報1例陽性人員在呼期間行程軌跡2022-01-03

- 新年想給自己“充能”?這部紀錄片別錯過!2022-01-03

- 西安累計確診病例1663例 目前已治愈17人2022-01-03

- 西安集中隔離39473人!集中隔離點引市民不2022-01-03

- 緊急尋人!江西一地公布3名密接者活動軌跡2022-01-03

- 核能供暖,來了!這個北方小城,20萬人已受2022-01-03

- 承澤集團(籌)思購臻選為中國制造搭建更好2022-01-03

- 春運火車票今起開售!進出鄭州需注意這些疫2022-01-03

- 香港特區(qū)第七屆立法會議員宣誓就職,港澳辦2022-01-03

- 驚現(xiàn)白頂溪鴝!福建永安天寶巖保護區(qū)發(fā)現(xiàn)當2022-01-03

- 河南三門峽:最新!來(返)峽人員須持48小時2022-01-03

- 元旦當天,超4億元!你參與了嗎?2022-01-03

- 國家衛(wèi)健委:全國累計報告接種新冠病毒疫苗2022-01-03

- 可以跨省的“對講機”、可在-20℃工作的5G2022-01-03

- 柏樂口腔碩博醫(yī)生團亮相新年答謝宴,堅守醫(yī)2022-01-03

- 美國國防部長奧斯汀新冠檢測結(jié)果呈陽性2022-01-03

- 昨日寧波新增確診病例9例,浙江三地發(fā)布通2022-01-03

- 西安這些地區(qū)鼓勵生活物資進小區(qū)2022-01-03

- 南方地區(qū)降水天氣即將上線,雨雪過程有何特2022-01-03

- 香港特區(qū)第七屆立法會90名新當選議員舉行宣2022-01-03

精彩推薦

閱讀排行

- 最新!河南省出山店水庫工程通過竣工驗收

- 《河南省縣域農(nóng)村電商發(fā)展指數(shù)報告(2021)》發(fā)布

- 河南樞紐經(jīng)濟發(fā)展水平居中部地區(qū)前列

- “十三五”中原城市群綜合實力得到明顯提升 生產(chǎn)總值超8萬億元

- 河南出臺五年行動計劃 2025年基本實現(xiàn)科技服務區(qū)域特色產(chǎn)業(yè)全覆蓋

- 2021年(第28批)國家企業(yè)技術中心擬認定名單公示 河南4家企業(yè)入圍

- 提醒!元旦假期河南高速公路禁止危險貨物運輸車輛通行

- 河南抽檢冬季保暖用品 合格率為91.5%

- 河南:馳援陜西醫(yī)療隊首次啟用移動核酸檢測檢測車 增加核酸檢測效率

- 提醒!12月31日18:00起河南省醫(yī)保業(yè)務暫停服務